Slide : E-payment

1. Pengertian E-Payment

E-Payment adalah salah satu pengiriman uang secara elektronik atau digital Antara dua pihak sebagai komensasi atau pembayaran untuk suatu barang atau jasa. (Tan, 2004)

E-Payment in E-Commerce adalah menyampaikan informasi, barang/jasa, pembayaran melalui saluran telepon, jaringan computer dan lain-lain. (Kalakota & Whinston, 1997)

2. Pihak yang Terlibat Dalam E-Payment

Menurut Turban dan King, pihak yang terlibat dalam E-Payment yaitu :

a. Issuer

Pihak Bank atau pihak non bank yang melayani proses e-payment yang digunakan dalam transaksi jual beli secara online.

b. Customer

Pihak yang melakukan pembayaran dari transaksi jual beli secara online.

c. Merchant

Pihak yang menerima pembayaran dari transaksi jual beli secara online.

d. Regulator

Pihak pemerintahan yang membuat aturan mengenai e-payment.

3. Faktor-Faktor Keberhasilan E-Payment

Menurut Turban dan King, faktor-faktor keberhasilan e-payment yaitu :

a. Indepedensi

E-payment harus bersifat independen terhadap software yang dapat mempersulit para penggunanya Antara penjual dan pembeli harus menginstall software khusus untuk melakukan proses e-payment.

b. Interoperabilitas dan portabilitas

E-payment harus dihubungkan ke dalam sistem serta membutuhkan platform standar.

c. Keamanan

E-payment dapat menjamin keamanan data pengguna yang terlibat dalam transaksi jual beli online.

d. Anonimitas

E-payment harus dapat merahasiakan data pelanggan karena tidak semua pelanggan menginginkan datanya diketahui.

e. Divisibility

E-payment yang dilakukan harus mempunyai batasan nilai minimal atau maksimal untuk dapat memulai proses pembayaran.

f. Kemudahan penggunaan

E-payment harus dibuat semudah mungkin dengan tampilan yang sederhana agar pengguna dapat melakukan e-payment dengan mudah.

g. Biaya transaksi

E-payment harus memperoleh keuntungan dari setiap transaksi yang ada.

h. Dukungan Internasional

E-payment harus dapat dilakukan dalam ruang lingkup nasional dan internasional.

i. Regulasi

E-payment harus mengikuti peraturan internasional yang ada.

4. Faktor yang Mempengaruhi Perkembangan E-Payment

Menurut Kalakota & Whinston, ada tiga faktor yang memicu pengembangan E-Payment, yaitu :

a. Mengurangi biaya operasional dan proses pembayaran.

b. Mengembangkan penjualan secara online.

c. Menurunkan biaya teknologi.

5. Kelemahan E-Payment

Menurut Kalakota & Whinston, ada tiga faktor yang memicu pengembangan E-Payment, yaitu :

1. Kurangnya penggunaan e-payment secara rutin.

2. Kurangnya keamanan e-payment.

3. Kurangnya rasa percaya terhadap transaksi yang dilakukan dengan e-payment.

6. Jenis-Jenis E-payment

Menurut Turban dan King, jenis-jenis e-payment yaitu :

a. Payment card

Pembayaran yang dapat dilakukan dengan kartu kredit atau kartu debit.

b. E-wallet

Jenis e-payment yang menyimpan uang pada akun tertentu lalu pembeli dapat menggunakan uang tersebut untuk transaksi jual beli online.

c. Smart card

Kartu yang berisikan data pembeli sehingga penjual dapat langsung mengetahui data pembeli melewati kartu tersebut dalam proses e-payment.

d. E-cash

Uang dalam versi digital yang dapat digunakan dalam transaksi jual beli secara online

e. E-check

E-check mirip dengan cek namun dalam bentuk digital. E-check dapat digunakan untuk pembayaran dan e-check dapat ditukarkan ke bank untuk mengambil uang yang tertera di e-check.

Menurut Montague, e-payment dibagi menjadi beberapa kategori, yaitu :

a. Credit card payment adalah bagian dari sistem pembayaran yang memungkinkan penggunaanya untuk membeli barang dan jasa berdasarkan janji pengguna untuk membayar barang dan jasa tersebut

b. Automated clearing house payment adalah jaringan elektronik untuk transaksi keuangan yang memproses dalam volume yang besar dari kedua transaksi kredit dan debit. Contoh : Billing Revolution, Bpay, Debit Asia, eBillMe.

c. Payment aggregator adalah media pembayaran dengan bantuan pihak ketiga. Contoh : paypal.

d. Credit-term providers adalah layanan yang memberikan kartu kredit kepada seseorang untuk melakukan pembelian secara online. Contoh : Bill Me Later.

e. Cash-alternative providers adalah metode pembayaran untuk mengatasi ekonomi domestik dan sistem pembayaran umumnya didukung dan dioperasikan oleh bank local. Contoh : 3V, Alipay, American Express.

f. Advertising promotional providers adalah media dimana consumer dapat mendapatkan barang gratis dari advertiser dengan ikut berpartisipasi di dalamnya lalu advertiser akan membayar kepada penjual atas barang yang ikut berpartisipasi. Contoh : Jambool, Trial Pay.

g. Mobile payment providers adalah layanan pembayaran yang dapat dilakukan dimana saja dengan perangkat mobile. Contoh : Epay, Fundamo.

h. Invoicing payment providers adalah layanan yang menyediakan pembuatan invoice atas sejumlah pembayaran yang harus dilakukan lalu mengirimkannya ke pelanggan. Contoh : Aceflex, billMyClients.

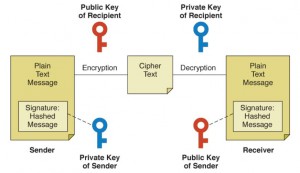

7. Proses Enkripsi E-Payment

Menurut Stalling, Enkripsi adalah proses perubahan pesan menjadi data yang lebih sulit, membutuhkan biaya yang besar dan membutuhkan waktu bagi pihak yang tidak mempunyai hak untuk mendapatkan pesan tersebut.

Proses enkripsi dibagi menjadi 4 tahapan, yaitu :

a. Plaintext

Pesan asli yang belum dienkripsi.

b. Ciphertext

Pesan yang sudah dienkripsi dan hanya pihak-pihak yang sudah diberikan hak untuk dapat mendapatkan pesan tersebut.

c. Algoritma Enkripsi

Langkah-langkah yang digunakan dalam mengubah pesan asli ke dalam bentuk pesan yang sudah dienkripsi

d. Key

Suatu kode yang digunakan untuk melakukan enkripsi dan deskripsi data. Terdapat dua tipe key yaitu, public key dan private key. Public key adalah kode dimana semua pihak dapat membukanya sedangkan private key adalah kode yang hanya diberikan pihak-pihak tertentu sehingga semua orang belum tentu dapat melihatnya.

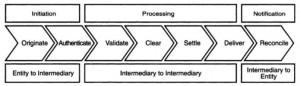

8. E-Payment Life Cycle

Menurut Tan, E-Payment life cycle memiliki tahapan-tahapan sebagai berikut :

a. Tahap 1 : Initiation

Diawali dengan adanya pembayaran awal dan diterima oleh merchant atau bank. Lalu aktivitas autentikasi berhubungan dengan transaksi E-Payment harus tepat untuk mulai diproses.

b. Tahap 2 : Processing

Di tahap ini pihak bank akan melakukan validasi apakah pembayar telah disetujui untuk melakukan debit pada akunnya. Lalu membuat penjelasan dan melakukan settlement pada akun pembayar. Setelah melakukan validasi dan disetujui maka transaksi akan dilakukan dan akun pembayar akan berkurang.

c. Tahap 3 : Notification

Di tahap ini adanya pemberitahuan dari penerima uang bahwa uang sudah diterima lalu akan dicocokkan. Setelah cocok maka pembayaran dianggap selesai.

9. Trend E-Payment

Trend retail E-Payment, yaitu E-Payment yang mungkin akan menjadi trend saat ini.

a. Stored-value card, media ini dapat menjadi trend karena sekarang beberapa alat transportasi seperti busway dapat menggunakan media ini untuk mengurangi antrian sehingga pengguna busway hanya perlu mengisi saldo pada kartu khusus dan menempelkan kartu pada alat yang tersedia sehingga proses antrian tidak terlalu lama.

b. M-Payment, media ini sangat baik untuk orang-orang yang sibuk atau tidak selalu berada di satu tempat. Sehingga pembayaran dapat dilakukan meskipun melalui media seperti handphone.

Sumber:

Kalakota, R., & Whinston, A. B. (1997). Electronic Commerce: A Manager’s Guide. New Jersey: Addison-Wesley.

Montague, D. (2011). Essentials of Online payment Security and Fraud Prevention. New Jersey: Willey.

Stallings, W. (2005). Cryptography And Network Security. Prentice Hall.

Tan, M. (2004). E-payment: The Digital Exchange. Singapore: Singapore University Press.

Turban, E., King, D., Lee, J. K., & Viehland, D. (2006). Electronic Commerce: A Managerial Perspective 2006. Prentice Hall.